全球经济一体化使世界各国金融市场紧密融合在一起,形成复杂金融网络,本文旨在宏观把握国际股票网络的拓扑结构与动态演变规律,揭示不同节点国家股票市场间的复杂关系及各国在网络中的地位,为进一步的制定针对性的投资决策与风险防范措施提供一定的指导。

鉴于复杂网络模型在刻画复杂金融系统的优势,本文以美国次贷危机、中国2015年股市异常波动为背景,以世界主要经济体为节点,以各经济体股票市场间相关性为权边,构建国际股市复杂网络,对不同市态下全球主要股市间的网络拓扑关系进行实证研究。

一、国际股市复杂网络的构建

由于加权网络能够更加直观、细致的反映各节点间相关性的强弱,本文构建以各经济体股票市场为节点的全连无向加权网络。按照地理位置,将世界经济体大致分为美洲、EMEA、亚太三大区域。鉴于数据的可得性,本文从三大区域中共选取来自47个主要经济体的48个代表性股指为节点集(如下表所示),以股指收益率序列间相关系数为权边,构建国际股市网络。

| 地理区域 | 所选国家(地区) |

| 美洲(7个) | 美国、巴西、委内瑞拉、加拿大、智利、阿根廷、墨西哥 |

| EMEA(29个) | 英国、德国、法国、奥地利、西班牙、爱尔兰、挪威、芬兰、比利时、卢森堡、丹麦、南非、瑞士、意大利、荷兰、葡萄牙、希腊、俄罗斯、土耳其、波兰、匈牙利、瑞典、捷克、埃及、尼日利亚、以色列、黎巴嫩、沙特、阿联酋 |

| 亚太(12个) | 日本、新西兰、韩国、越南、泰国、中国大陆、新加坡、马来西亚、香港、菲律宾、印度、澳大利亚 |

国际股票市场复杂网络节点集

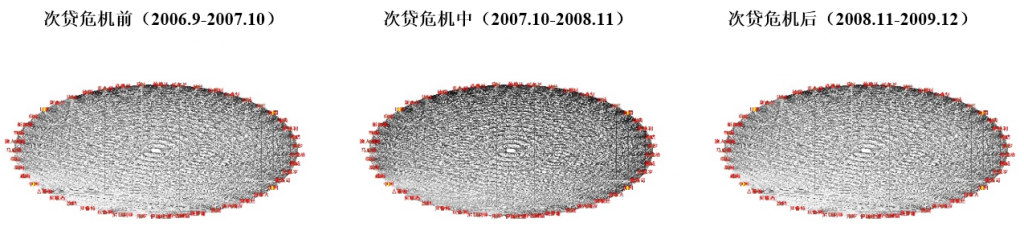

具体的,搜集2006年9月1日至2017年8月1的指数日收盘价数据,计算其收益率,得到48组收益率序列。以各收益序列间的Kendall’s tau[1]相关系数作为网络连边权重,构建复杂金融网络,如下图所示。

次贷危机前后国际股票市场复杂网络图

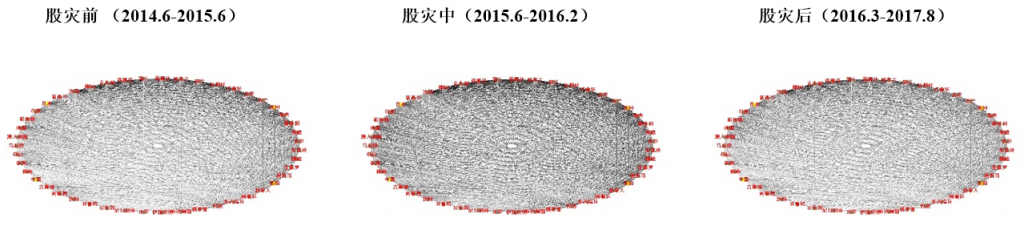

2015年“股灾”前后国际股票市场复杂网络图

二、国际股市复杂网络分析

通过移动时间窗口,对48个样本国家(地区)不同时段下股票市场建立复杂网络模型,直观反映全球股票市场网络的演进情况。

(一)国际股市网络宏观结构分析

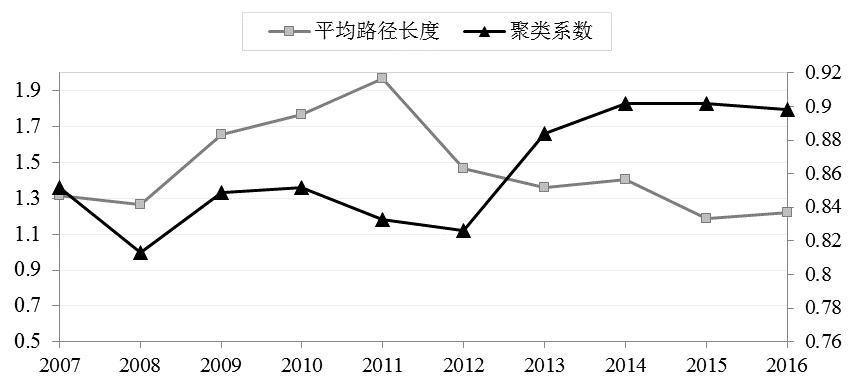

网络的宏观性能通常由聚类系数(Clustering Efficient)和平均路径长度(Average Path Length)两项指标来描述。其中,聚类系数测度网络节点间关联的密切程度,体现网络的密度;平均路径长度为网络中所有节点对之间距离的平均值,体现网络的连通性。映射到国际金融市场信息与波动传导中,则认为聚类系数代表信息与波动传导的广度,平均路径长度代表的是信息与波动传导的速度。学者Watts和Strogatz于1998年提出了小世界网络模型(Small-World Network),该模型具有较小的平均路径长度和较大的聚类系数。当金融市场网络呈现小世界效应时,说明金融市场中的信息与波动在网络中能够迅速传导,且个别影响力较大市场的巨幅波动能够更快、更广范围的传导至其他市场。设置各节点间相关性阈值为0.45,建立无权网络,计算其平均路径长度与聚类系数,如下图所示。

国际股票市场网络拓扑指标

从国际股市网络拓扑结构可以看出:

第一,国际股市联动总体呈现增强趋势,体现了全球金融一体化逐步深入的特征,而欧美等发达市场则一直是整个网络的核心;

第二,国际股市联动存在显著的时变特征,而股票市场网络稠密性与连通性的大幅提升往往预示着风险的来袭。

从复杂网络图可以看出,在次贷危机、欧债危机及2015年我国股市异常波动期间,网络更加稠密。分析危机期间的宏观金融环境,次贷危机与欧债危机时期,全球股市在共同的冲击下联动性显著增强;2015年大宗商品价格持续走软、美元加息等一系列事件对全球金融体系产生冲击,强化了金融市场间关联。危机期间的全球金融网络符合小世界网络特性,网络连通性更强,信息与风险能够在较大范围内快速扩散;而在形势相对稳定时期,网络较为稀疏,全球股市联动性下降,小世界性消失,风险能够较好地得到分散。因此,国际股市网络稠密性与连通性的巨幅提升往往预示着风险的来袭,可作为投资决策与风险预警的重要信号。

(二)股市复杂网络区域特征分析

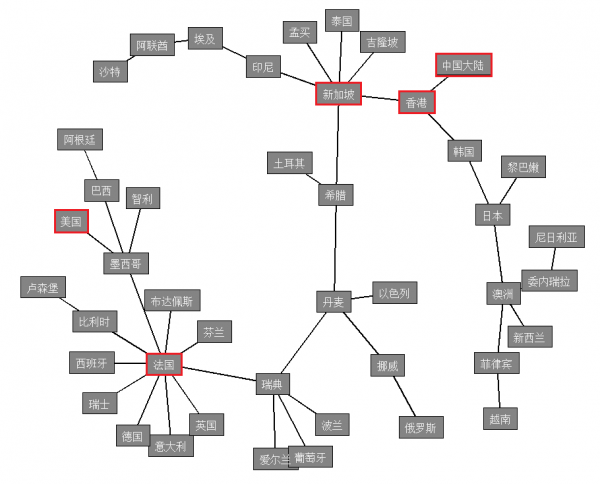

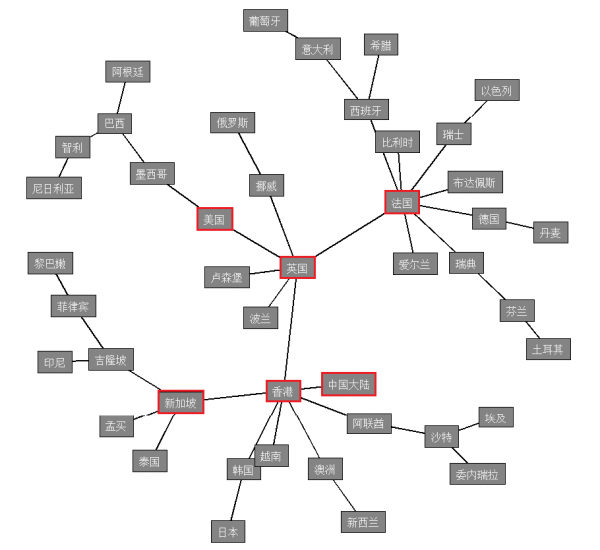

下图分别显示了2008年、2015年全球股指联动网络的最大扩张树[2],通过结构分析,得出以下结论:

次贷危机期间全球主要股市网络最大扩张树

2015年股灾期间全球主要股市网络最大扩张树

其一,全球股票市场呈现出显著的空间集聚特征,形成美洲、EMEA、亚太三大区域聚类局面。各区域间,欧美金融市场间的相关性较强,亚洲市场间及亚洲市场和欧美市场间的相关性较弱;

其二,三大区域经若干关键节点国家(地区)串联在一起,形成全球股票市场的联动。

其三,各大区域内部国家(地区)相互影响作用更强烈。其中,亚太市场中,台湾和韩国存在较强相关性;美洲市场中,加拿大和美国表现出了较强相关性;EMEA区域,德国和法国之间表现出最强的相关性,而我国大陆、阿根廷、土耳其等与国际市场联系微弱,独立性较强。

其四,美国、德法与香港分别为美洲、EMEA、亚太三大区域经济体的“资本市场风向标”,能够带动区域内其他国家(地区)金融市场的波动。

(三)我国大陆股市国际联动性分析

长期来看,我国股票市场国际联动性呈现逐渐增强趋势。次贷危机前,我国大陆股票市场对外开放程度不高,仅与香港相连接;2008年,在金融危机的冲击下,我国与全球其他市场间联动急剧增强,并与多个国家(地区)市场存在联动关系;危机结束后,随着全球金融形势的稳定,我国大陆市场与外围市场的联动性较2008年有所回落,仅与香港和新加坡有较强相关;但近年来,随着国际化进程的深化以及“一带一路”的开展,我国对外影响力不断增强,尤其在2015年,我国大陆股票市场不仅与香港相连,也与周边亚太地区股票市场相连。

次贷危机与欧债危机时期,欧美市场间存在直接的双向传导关系,而后市场冲击经由新加坡市场、香港市场对亚洲市场造成间接影响;两次跨境危机下,香港市场始终是大陆市场接受国际市场冲击的媒介。

三、结论

本文基于全球48个世界主要经济体的代表性股票指数2006-2017年日收盘价数据,构建相关性网络,对国际股市的联动性进行研究。结果表明:

第一,国际股市的联动存在显著的时变特征,危机期间联动性显著增强,危机后网络相对松散,但长期来看,联动性呈逐渐增强趋势,因此,网络联动性的异常变化可作为金融预警的信号之一。

第二,国际股市呈现出明显的空间集聚特征,形成美洲、EMEA、亚太三大区域聚类局面,其中美国、德法与香港分别为各区域经济体的“资本风向标”,能够带动区域内其他国家(地区)金融市场的波动。

第三,长期以来,金融稳定形势下,我国大陆股票市场相对独立,而在危机时期,则与外围市场联动性显著增强,易受到国际金融市场的冲击。

第四,我国大陆市场与香港市场联动性最强,香港市场始终是大陆市场与外围市场互动的纽带。

注释:

[1]在分析金融市场间的相关关系时,传统的线性相关系数是不够的,我们需要刻画市场间和产品间变化是否具有“一致性”,这里的“一致性”代表一方市场收益(或亏损)处于较高水平时另一方市场也对应达到较高水平,反之即为“不一致性”。这种“一致性”可以通过计算Kendall’s tau进行度量。因此本文以Kendall’s tau作为树形结构中各边权重的计算方法,使得每条边可以直接体现相邻节点之间变化“一致”与“不一致”的相关程度。

[2] 最大扩张树(Maximum Spanning Tree,简称MST)属于图形理论(Graph Theory)的一种,在所有可能的节点两两不交叉相连组成的图形中选取其中一组连结方式,满足所有节点相连结为一体但不形成任何环,同时使得节点之间的权重总体(绝对值)之和最大。本文中,权重采用两地域间具有代表性的股票指数收益率序列的Kendall’s tau相关系数,用于刻画两地市场表现的相依性或变化的一致程度。

评论